好银们,经济法,这是第四章和第五章的易混难点,自己下去要看书,一定要看书,所有考试的点都在书本上,特别是经济法。实务还好点的是,那是可以理解,经济法就不是了。

十二条重点、考生必看

1.征税主体和客体,如何区分?

征税主体就是各级税务机关、海关等,征税客体就是征税对象。

【例】消费税的征税对象是烟、酒等;车购税的征税对象是购置车辆自用行为;企业所得税的征税对象是该企业的所得。

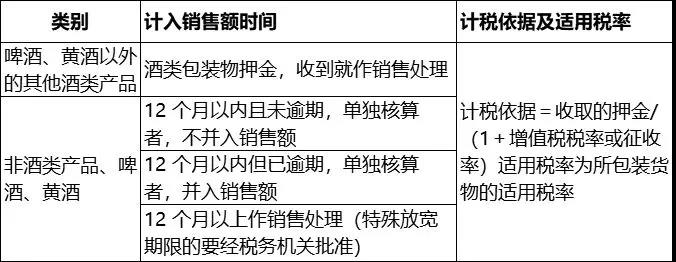

2.包装物押金计税问题,只算酒品吗?

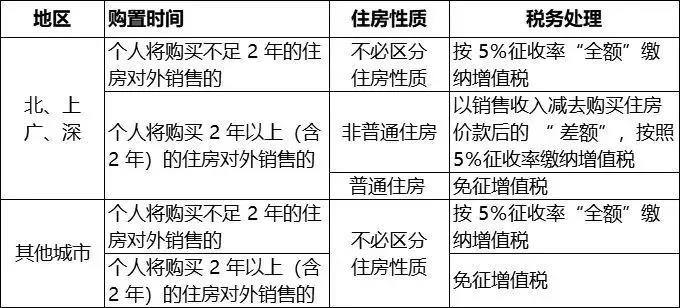

3.个人购买的住房对外销售怎么征收增值税

4.增值税纳税人和扣缴义务人怎么区分?

纳税人是指在中华人民共和国境内销售或者进口货物、提供加工修理修配劳务、销售服务、无形资产或者不动产的单位或者个人。扣缴义务人是指中华人民共和国境外的单位或者个人在境内发生应税行为,在境内未设有经营机构的,以购买方为增值税扣缴义务人;财政部和国家税务总局另有规定的除外。

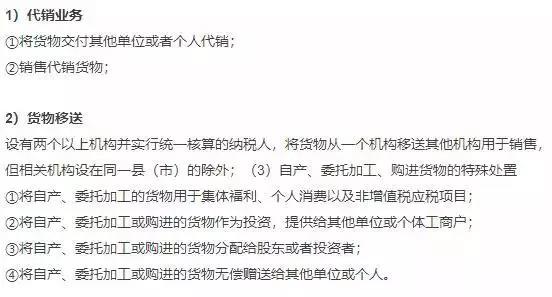

5.增值税视同销售货物的情况有哪些?

6.怎么区分建筑服务与电信服务的收费?

怎么区别电信服务与建筑服务中的安装服务中的一项固定电话、有线电视、宽带、水电煤、暖气等经营者向用户收取的安装费、初装费、开户费、扩容费以及类似收费的内容?

电信服务是提供通信通话服务,也就是电话费,宽带费这种是电信服务;如果只是单纯的安装这些设备,那么就是建筑服务。

7.标不征税收入和免税收入怎么区分?

1、从根本上来说,免税收入是国家优惠政策,对于某些该交税的经营活动准予其不交税,有可能是鼓励此项经济活动;而不征税收入是本身不需要交税的活动;

2、不征税收入是指从性质和根源上不属于企业营利性活动带来的经济利益、不负有纳税义务并不作为应纳税所得额组成部分的收入。比如一些政府拨款、行政事业性收费;

3、根据税法的一些规定:免税收入,本身已构成应税收入但予以免除,属于税收优惠项目。具体包括以下4项:国债利息收入;符合条件的居民企业之间的股息、红利等权益性投资收益;在中国境内设立机构、场所的非居民企业从居民企业取得与该机构、场所有实际联系的股息、红利等权益性投资收益;符合条件的非营利组织的非营利性收入,不包括非营利组织从事营利性活动取得的收入。

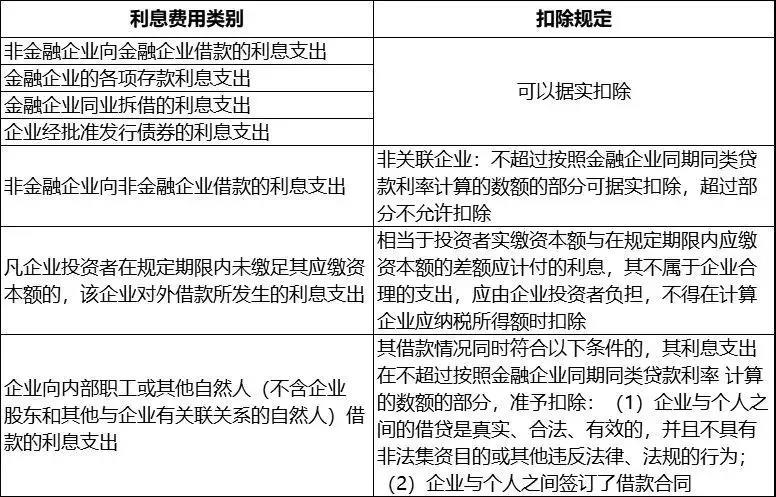

8.企业所得税个各种利息费用的扣除问题?

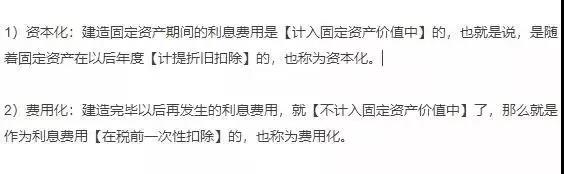

9.标资本化和费用化怎么区分?

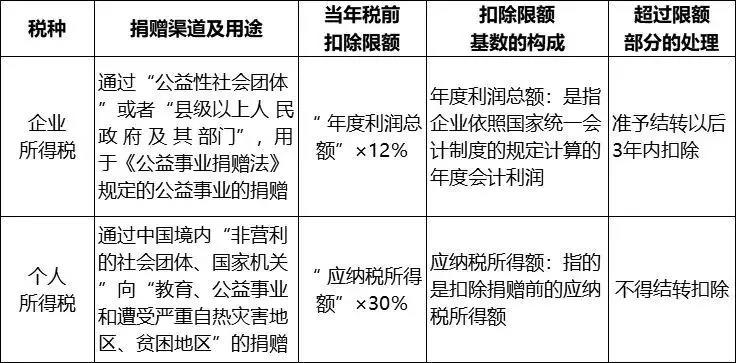

10.捐赠支出在企业所得税和个人所得税

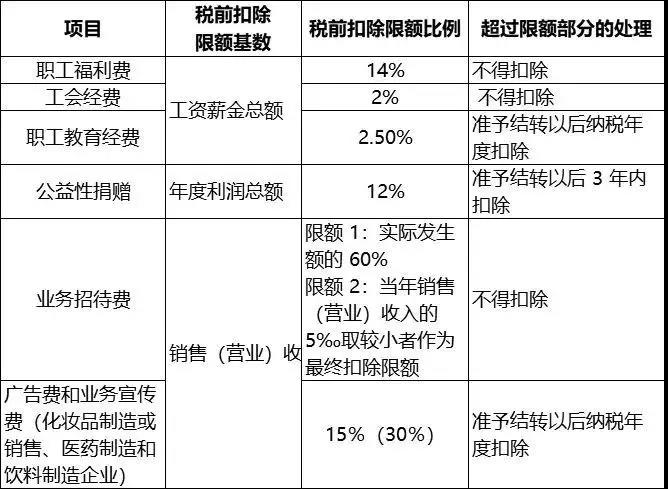

11.企业所得税税前限额扣除标准

如何区分劳务报酬所得和工资、薪金所得,主要看是否存在雇佣与被雇佣的关系。

工资、薪金所得是个人从事非独立劳动,从所在单位(雇主)领取的报酬,存在雇佣与被雇佣的关系;劳务报酬所得则是指个人独立从事某种技艺,独立提供某种劳务而取得的所得,不存在雇佣关系。